Få styr på økonomien, mens du er på SU

Vil du kickstarte dit investeringseventyr, mens du er på SU? Du behøver hverken en stor opsparing eller at tjene mange penge for at komme i gang. Det vigtigste er et godt overblik over din økonomi og en plan for din opsparing og dine investeringer.

Læg et budget, der holder

Studerende eller ej, så er en af de første ting, du skal danne dig overblik over, før du kaster dig ud på aktiemarkedet, dit budget. Start med at få overblik over alle dine indtægter. Det vil sige både SU, boligstøtte, løn, lejeindtægter eller andre indtægter, du har. Alt, der giver plus på kontoen, skal med her! Og så er det videre til udgifterne. Dem kan du med fordel dele op i faste og variable.

Faste udgifter er dem, du er nødt til at betale lige meget hvad. Det er typisk husleje, el, varme, vand, forsikringer, telefonabonnement, transport og den slags.

Variable udgifter er dem, du bruger på mad, tøj, byture, restaurantbesøg, rejser og andre fornøjelser.

Det er en god idé at gå dit kontoudtog igennem og inddele dine udgifter i kategorier. På den måde får du et godt overblik over, hvad du bruger dine penge på og får lettere ved at beslutte dig for, hvor du vil skære ned for at finde penge at investere for i stedet. Men det er vigtigt, at dit budget ikke bliver urealistisk. Så de ting, der virkelig giver dig glæde at bruge penge på, skal du beholde i dit budget. Ellers holder det ikke i længden. Gør op med dig selv, hvilke af dine udgifter der giver glæde i hverdagen, og hvilke du egentlig godt kan leve uden.

Hvor meget må jeg tjene ved siden af min SU?

Når du har lagt dit budget ved du, hvor meget du tjener om måneden. Og det beløb er rigtig godt at kende, når du er på SU. For der er nemlig en begrænsning på, hvor meget du må tjene ved siden af din SU. Her vil eventuelle afkast og udbytte fra dine investeringer også tælle med som indtægt.

På ungdomsuddannelser må du i gennemsnit tjene op til 14.048 kr. pr. måneden før skat.

På videregående uddannelser må du i gennemsnit tjene op til 19.056 kr. pr. måned før skat.

Tjener du over de beløb, vil du blive trukket i SU. Men husk, det er et gennemsnit. Du kan altså godt give den fuld gas på studiejobbet i løbet af sommeren for så til gengæld at skrue ned i eksamensperioderne eller slet ikke arbejde i andre perioder i løbet af året.

Det kan du gøre, hvis du tjener for meget

Hvis du allerede tjener godt ved siden af din SU og gerne vil sikre dig, at dit investeringseventyr ikke ender med, at du bliver trukket i SU, så har du et par muligheder.

Indbetal til en ratepension, hvis du tjener for meget

Kan du allerede nu se, at eventuelle afkast og udbytter vil resultere i, at du tjener mere, end du må på SU, så kan en ratepension være din redning!

Penge, du indbetaler på en ratepension, er nemlig fradragsberettiget, og bliver trukket fra din skattepligtige indkomst. Det vil sige, at de ikke tæller som indtægt. Derfor kan du med fordel indsætte alt det, du tjener over indtægtsgrænsen for SU, på en ratepension. Her kan du investere i aktier, obligationer og andre værdipapirer, og du kan oprette den på en handelsplatform som for eksempel Nordnet, i banken eller hos dit pensionsselskab. Dog kan du max indbetale 63.100 kroner om året (2024) eller 68.586 kroner om året (2024), hvis du indbetaler gennem dit arbejde. En anden ulempe er selvfølgelig også, at pengene er bundet, til du når pensionsalderen.

Brug en aktiesparekonto eller aldersopsparing, hvis du er tæt på at tjene for meget

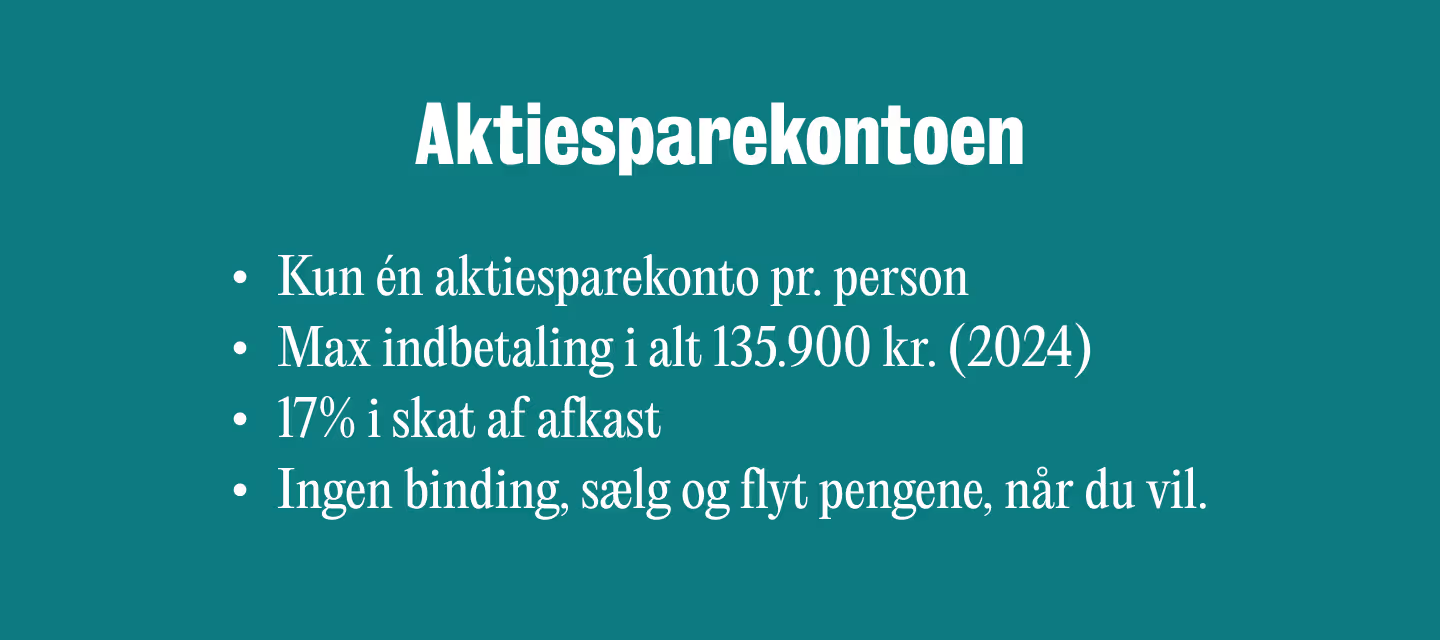

Hvis du er lige på grænsen til at tjene for meget, kan du udover en ratepension også vælge at investere gennem en aktiesparekonto eller en aldersopsparing. Her tæller dine gevinster nemlig ikke med i din samlede indkomst!

Den helt store fordel ved aktiesparekontoen er, at du kun betaler 17% i skat af dit afkast. Du kan også altid trække pengene ud igen, hvorimod pengene er bundet, til du når pensionsalderen på en aldersopsparing. Dog må du max indbetale 139.500 kroner (2024) på din aktiesparekonto i alt.

Vælger du at investere gennem en aktiesparekonto anbefaler vi, at du minimum investerer for 3000 kroner ad gangen på grund af købskurtage. Det samme gør sig egentlig gældende på ratepensionen og aldersopsparingen, men her kan du vælge at koble en månedsopsparing til, hvis du ønsker at investere for mindre beløb ad gangen. Ofte kan det nemlig give god mening at komme i gang med at investere for et lille beløb frem for at vente på at spare et større beløb op.

Invester for små beløb med en månedsopsparing

Generelt er Nordnets månedsopsparing rigtig god at bruge, hvis du kun har et lille beløb at investere for hver måned. For lad os være ærlige – det er langt fra alle studerende, der rammer grænsen for, hvor meget de må tjene ved siden af deres SU. For de fleste er virkeligheden nok nærmere, at man har et par hundrede kroner til overs til investering hver måned.

Med månedsopsapringen slipper du for at betale købskurtage, hvorfor du kan investere for lige præcis det beløb, du kan undvære i dit budget – dog minimum 100 kroner. Men vær opmærksom på, hvad de forskellige investeringsprodukter koster, for det er selvfølgelig med til at definere, hvor små beløb du kan investere for. Du skal også være opmærksom på, at du ikke kan investere i aktier gennem månedsopsparingen, men udelukkende i fonde, ETF’er og investeringsforeninger.

Månedsopsparingen er fleksibel. Du kan sagtens sætte den til at handle i nogle måneder og pause den i andre og på den måde tilpasse den dit budget. Derfor er den oplagt at bruge, hvis du vil starte din investeringsrejse til trods for, at du ikke kan lægge mange penge til side hver måned.

Er SU-lån en god idé?

En SU alene er svær at leve for. Derfor kan nogle studerende have brug for at supplere med et SU-lån. Du bestemmer selv, hvilke måneder du vil have lånet, og hvor meget du vil have udbetalt op til den maksimale beløbsgrænse.

Har du brug for at optage et SU-lån, findes der forskellige muligheder:

SU-lån: Du kan låne op til 3.489 kr. pr. måned.

Supplerende SU-lån til forsørgere: Hvis du er forsørger, kan du supplere dit SU-lån med 1.745 kr. ekstra pr. måned. Du kan også vælge kun at låne de supplerende 1.745 kr. pr. måned.

Slutlån: Hvis du studerer på en videregående uddannelse, kan du tage et slutlån på op til 9.001 kr. pr. måned inden for de sidste 12 eller 24 måneder af din uddannelse, hvis du har brugt alle dine SU-klip.

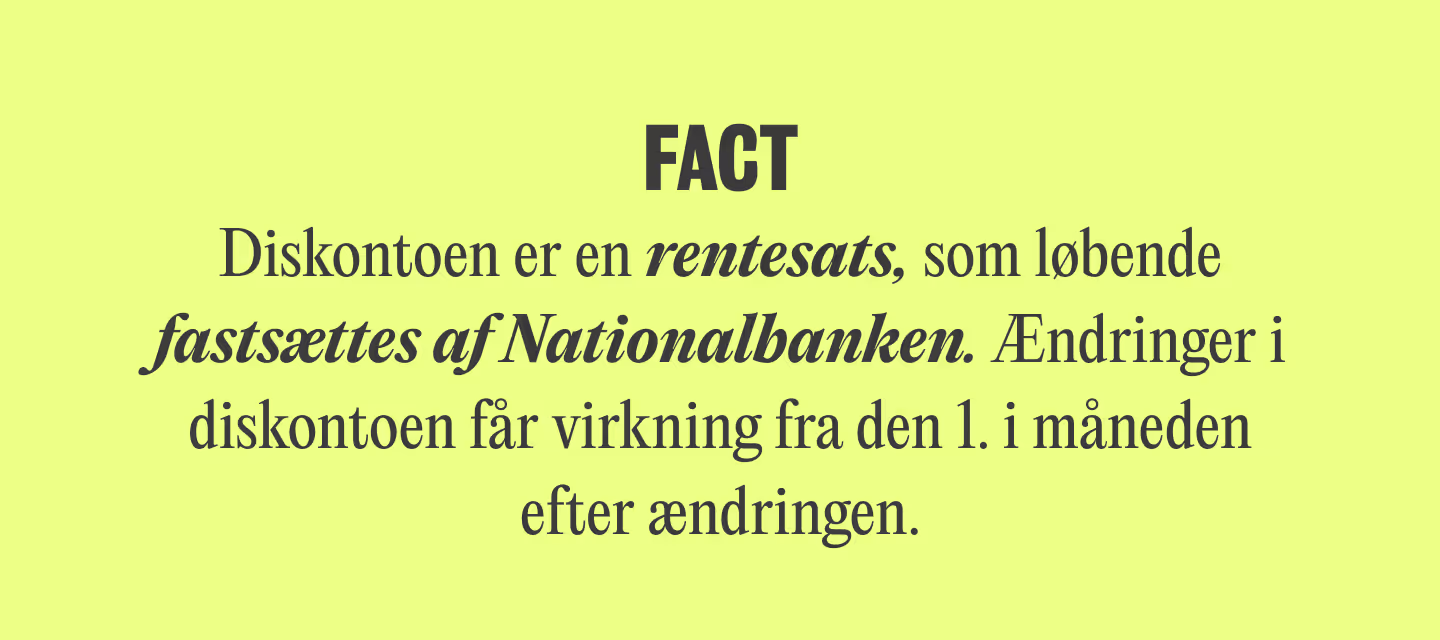

Som med alle andre lån, løber der også renter på dit SU-lån hver måned, fra du optager det, til det er betalt tilbage igen. Renten på SU-lån er 4 procent om året, mens du læser. Når du er færdiguddannet, bliver renten variabel og svarer til diskontoen + 1,0 procent.

Lånet skal selvfølgelig betales tilbage, men du kan vente med at starte din tilbagebetaling til den 1. januar året efter, du har afsluttet din uddannelse. Vil du i gang inden da, kan du altid lave en aftale om frivillig afbetaling på dit lån.

Fordele

Et SU-lån kan give dig mere frihed og luft i budgettet, mens du studerer. Det er ikke alle, der har tid til både at studere og have et job ved siden af, hvor de tjener nok til at få økonomien til at løbe rundt.

Ulemper

Har du optaget et SU-lån, kan det være svært at få lov til at låne penge i banken til fx en bolig, fordi du allerede står med en gæld. Derudover kan det på grund af renterne også være uoverskueligt at finde ud af, hvor meget du reelt kommer til at skylde, når du optager lånet.

Derfor er det en god idé, at du grundigt overvejer, om du reelt har brug for lånet, før du optager det. For selvom det bare er et lille lån, kan det blive til en stor gæld, som du kommer til at afdrage på i mange år, fordi du skal betale det tilbage med renter og renters renter.

Kan jeg investere mit SU-lån?

Det er måske fristende at se de gode lånevilkår på SU-lånet som en mulighed for at investere. Men her skal du virkelig overveje din risikovillighed! For det er penge, som ikke er dine, du investerer for, og det er som tommelfingerregel ikke en god idé. Selvom markedet historisk er steget 8 - 10% om året, er det ingen garanti for, at investeringerne vil give afkast. Derfor er det vigtigt at gøre op med dig selv, om du kan sove roligt om natten uden at bekymre dig om, hvordan dine investeringer klarer sig. Overvejer du at investere dit SU-lån, bør du især holde øje med, hvad renten på lånet er. Jo højere den er, jo dårligere en idé er det at investere pengene.

Tag kontrollen over din økonomi

Økonomien på SU kan være stram. Men hvis du skaber dig et godt overblik over din økonomi og går dit budget grundigt igennem, kan du måske finde udgifter, som du kan skære ned på til fordel for investeringer. Er det bare et par hundrede kroner, der er tilovers hver måned, så er månedsopsparingen en god idé. Har du mere at gøre godt med, så kan aktiesparekontoen, aldersopsparingen eller ratepensionen være gode muligheder for dig.